Что такое DEX?

Последнее обновление

DEX взорвались в популярности на Ethereum, но с тех пор мигрировали на каждый блокчейн с функциональностью смарт-контрактов общего назначен�ия. DEX важны для экосистемы блокчейна, потому что это первое децентрализованное приложение (dApp), с которым вы обычно взаимодействуете, попадая на новую цепочку. Они позволяют вам обмениваться криптоактивами. В дополнение к упрощению обмена между различными криптоактивами, многие DEX также предлагают способы зарабатывать криптоактивы без торговли.

Читать далее: Что такое dApp?

Как работают DEX?

DEX существовали в криптоиндустрии в той или иной форме с 2012 по 2014 год, в зависимости от того, как вы квалифицируете DEX. Возможно, ведутся споры о том, какой DEX был первым, однако ясно, что один DEX в частности навсегда изменил ландшафт: Uniswap. Uniswap представил первый работающий децентрализованный автоматизированный маркетмейкер (AMM). До появления AMM, DEX сталкивались с проблемами ликвидности. AMM сделали добавление ликвидности более простым и привлекательным.

Читать далее: Что такое ликвидность?

До появления Uniswap с работающим AMM, торговля на DEX была медленной, и криптоактивы на бирже часто торговались с премией к тем же криптоактивам на CEX. Это было потому, что до появления AMM, DEX пытались имитировать способы, которыми централизованные биржи осуществляли сделки. Проблема в том, что методы, используемые CEX, требуют больших вычислительных мощностей с низкой задержкой. Применение тех же методов к DEX означало, что они были намного медленнее и все равно требовали некоторой централизации. Что еще хуже, плохой опыт работы с ранними DEX отпугивал людей от предоставления своих средств для торговли, что мешало этим DEX набирать обороты и собирать необходимую ликвидность.

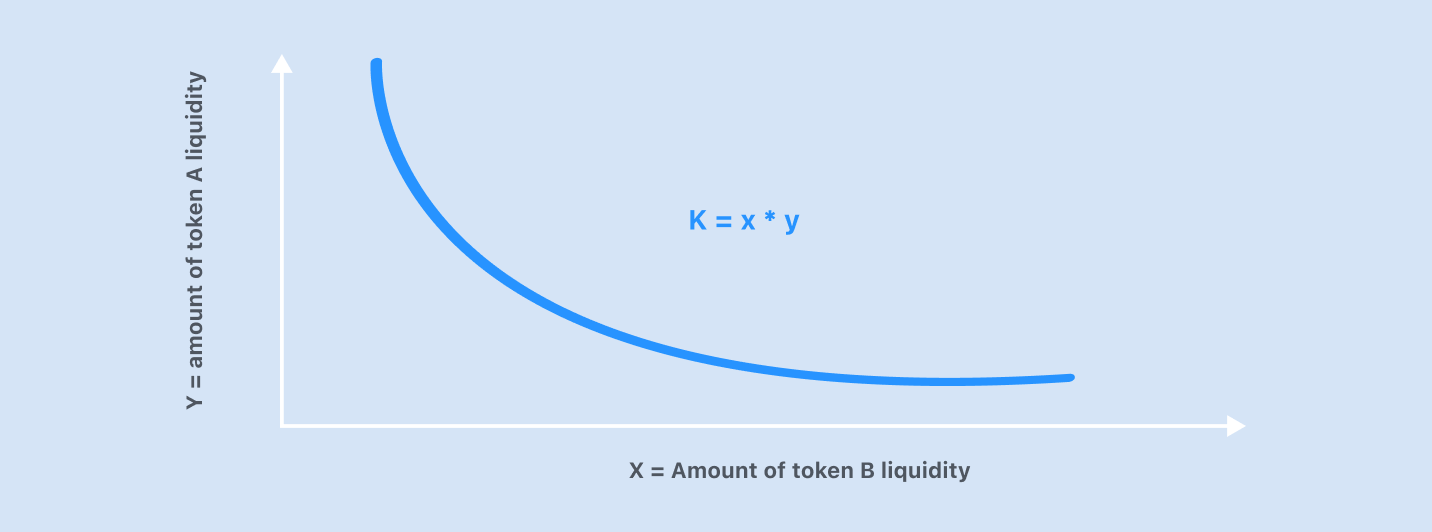

AMM решили эту проблему, стимулируя создание пулов ликвидности и позволяя этим пулам торговаться алгоритмически. Стимул заключается в форме распределения комиссий. В частности, люди, добавляющие ликвидность на DEX, получают долю от комиссий, генерируемых при торговле другими участниками. Что касается торгового алгоритма, он включает формулу, которая балансирует оставшиеся балансы двух активов в торговой паре. Важно помнить, что два актива не соединены в реальном времени, а программа определяет цену в зависимости от оставшегося количества обоих активов.

Каковы преимущества DEX?

Децентрализация приносит с собой множество преимуществ по сравнению с централизованными аналогами. Во-первых, новые криптоактивы почти всегда появляются значительно раньше на DEX, чем на CEX. Это потому, что CEX должны вручную добавлять криптоактивы в свою систему. Добавление новых проектов обычно включает в себя слои соблюдения, тестирования и авторизации различными уровнями управления. С DEX любой новый токен может быть автоматически добавлен на биржу без необходимости разрешения.

DEX не требуют прохождения процедур "Знай своего клиента" (KYC) или мер по борьбе с отмыванием денег (AML). Биржа сама по себе не существует в какой-либо одной юрисдикции, поэтому на нее не распространяется никакая нормативная база. Это имеет ряд последствий. Во-первых, DEX сохраняют конфиденциальность. Вы можете использовать DEX анонимно, не разглашая информацию о себе, включая финансовую информацию, такую как балансы ваших счетов. Более того, вы можете начать торговать сразу на DEX. Нет необходимости проходить длительный процесс верификации перед началом торговли.

DEX могут приносить пользу всем, но они наиболее полезны в развивающихся странах, где отсутствие надежной финансовой инфраструктуры мешает традиционным финансовым компаниям принимать многих клиентов. Всемирный банк оценивает, что 1 миллиард человек не имеет официального удостоверения личности. Эти люди не смогли бы пройти даже самые слабые меры KYC AML, но с доступом к интернету они могли бы торговать на DEX. Изучите, как децентрализованные биржи могут предоставить возможности таким людям на DEX Directory.

Наконец, вам не обязательно торговать, чтобы зарабатывать деньги на DEX. Существует несколько способов заработка, например, каждый может предоставить ликвидность на DEX и получать часть комиссий. Кроме того, многие DEX интегрируют бонусные вознаграждения, которые обычно выплачиваются в токене управления DEX.

Каковы недостатки DEX?

Наибольшим препятствием для использования DEX является сложность пользовательского интерфейса (UI/UX). Трудно и запутанно завести криптоактивы в кошелек, а затем ориентироваться в пользовательских интерфейсах большинства DEX. Сначала нужно многому научиться, прежде чем вы сможете совершить одну сделку. Это может усложняться тем, что транзакции часто не удаются по разным причинам, а поддержка иногда не является особенно полезной.

Поскольку любой может добавить криптоактив на DEX, мошенничества присутствуют повсеместно. Любой легитимный проект порождает десятки мошеннических проектов с тем же именем или слегка измененными именами, чтобы обмануть вас и заставить обменять ваши криптоактивы. Кроме того, поскольку ни один из этих проектов не нужно проверять заранее, проекты, которые кажутся легитимными, могут оказаться мошенническими и забрать ваши деньги. Чтобы участвовать в этом нерегулируемом пространстве дикого запада, необходимо проводить исследования перед торговлей новой монетой. Вы можете читать белые книги, присоединяться к группам в Telegram и Discord, искать информацию в Twitter или читать блоги и статьи на Medium.

Каждое действие, которое вы совершаете на DEX, требует использования газа, что может быть дорого. На Ethereum, самой популярной блокчейне, просто обмен на DEX может стоить более 100 долларов (в зависимости от состояния загруженности в момент сделки). Другие цепочки имеют более низкие комиссии, хотя и гораздо меньшую активность. Еще одним недостатком является то, что AMM, особенно там, где ликвидность ограничена, все еще страдают от проскальзывания. Чем больше вы хотите торговать, тем вероятнее, что цена будет отклоняться от той, которую вы хотите заплатить. Наконец, поскольку вся активность DEX происходит на блокчейне, она является публичной, программы (боты) могут отслеживать, что люди пытаются торговать, и опережать их заказы. Это означает, что вы в итоге платите больше за свою сделку, чем могли бы.

Наконец, предоставление ликвидности в пул ликвидности связано с некоторой степенью риска по сравнению с централизованными биржами. Это в основном потому, что добавление или удаление ликвидности из пула ликвидности требует некоторого количества газа, занимает больше времени для выполнения, и инструменты, доступные для активного управления пулами ликвидности, даже для простых действий, таких как удаление ликвидности, требуют большего технического опыта, чем централизованные биржи. Для менее опытных инвесторов, вероятно, более выгодно просто держать свои криптоактивы, чем помещать их в пул ликвидности.

Похожие статьи

Начните здесь →

Что такое DeFi?

Узнайте, как работают приложения децентрализованных финансов (DeFi) и как они сравниваются с традиционными финансовыми продуктами.

Что такое DeFi?

Узнайте, как работают приложения децентрализованных финансов (DeFi) и как они сравниваются с традиционными финансовыми продуктами.

Что такое dApp?

Узнайте, что такое dApps, как они работают, их преимущества и недостатки, и многое другое.

Что такое dApp?

Узнайте, что такое dApps, как они работают, их преимущества и недостатки, и многое другое.

Что такое ликвидность?

Ликвидность имеет несколько слегка отличающихся, но взаимосвязанных значений. Для целей криптовалюты ликвидность чаще всего относится к финансовой ликвидности и ликвидности рынка.

Что такое ликвидность?

Ликвидность имеет несколько слегка отличающихся, но взаимосвязанных значений. Для целей криптовалюты ликвидность чаще всего относится к финансовой ликвидности и ликвидности рынка.

Что такое Ethereum?

Поймите ключевые характеристики Ethereum.

Что такое Ethereum?

Поймите ключевые характеристики Ethereum.

Что такое �токены ERC-20?

Изучите основы стандарта токенов Ethereum, для чего используются токены ERC-20 и как они работают.

Что такое токены ERC-20?

Изучите основы стандарта токенов Ethereum, для чего используются токены ERC-20 и как они работают.

Что такое смарт-контракт?

Узнайте основы о «программном обеспечении», которое работает на децентрализованных сетях.

Что такое смарт-контракт?

Узнайте основы о «программном обеспечении», которое работает на децентрализованных сетях.

БУДЬТЕ ВПЕРЕДИ В КРИПТО

Опережайте в мире криптовалют с нашей еженедельной рассылкой, которая предоставляет наиболее важные аналитические данные.

Еженедельные новости криптовалют, подобранные для вас

Практические инсайты и образовательные советы

Обновления по продуктам, способствующим экономической свободе

Никакого спама. Вы можете отписаться в любое время.

Начните безопасно инвестировать с кошельком Bitcoin.com

Более кошельков создано на данный момент

Все, что вам нужно, чтобы безопасно покупать, продавать, обменивать и инвестировать свои Bitcoin и криптовалюту.

© 2026 Saint Bitts LLC Bitcoin.com. Все права защищены.